FED출구전략과 위험통화리스크증가

유로존위기완화로 유로화상승세이어지다 민간대출7개월연속감소로 실물경제취약성으로 하락반전이후

금요일 04:00 FOMC 회의록에 의하면

QE3,QE4연내 양적완화조기종료가능성으로 회의록실망감,이로인한 달러급등,유로화급락과

미10년물국채금리 1.84% → 1.91%급등으로 10년물선물가격급락했습니다만

이후 금요일 미비농업취업자수예상치부합과 실업률개선이 이어지지않아

연준의 양적완화정책의 조기종료의 정당성약화로 달러하락과 유로화급락에서 회복하는 모습을 보였습니다.

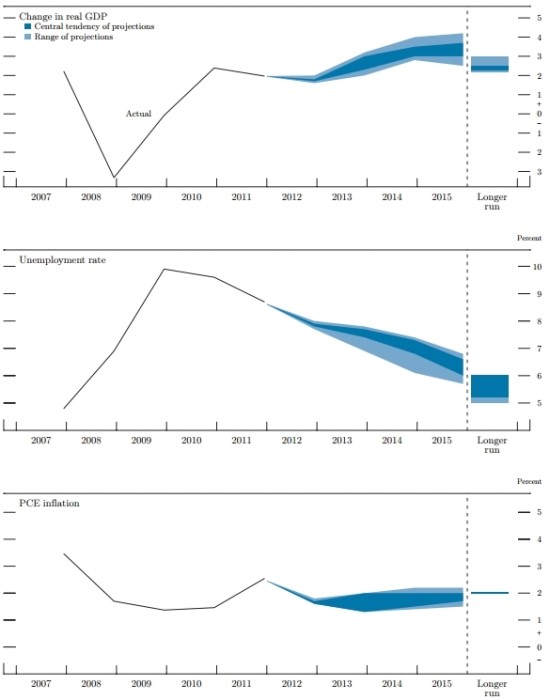

12/12 FOMC회의에서 에반스룰인 실업률 6.5%,인플레 2.5%목표달성까지

추가미국채매입인 QE4 발표후 미경제지표상승지속과 중국경기경착률위험감소,유럽재정위기완화등,

작년 미,중경기저점인식으로 올해 글로벌경기상승예상으로 위험자산선호심리강화로 안전자산인 미국채수익률상승, 이는 FOMC회의록에서 위원들의 의견대립으로 연준의 QE3,QE4조기종료인식으로인한

시장에선 달러강세와 유로화약세,미국채금리상승했으나 미고용지표에서 출구전략은 시기상조라는 인식으로 달러조정과 미국채급락에서 보합으로 마감하였읍니다.

12월 FOMC회의에서의 경기평가와 예측치자료인데 실업률6.5%는 최소한 2014년중반,인플레 2.5%는 2015년이후로 예측하고 있어 2013년 QE3,QE4조기종료는 시장에선 과민반으로 보입니다

연준의 QE3,QE4와 유로존 무제한국채매입,일본정부의 우경화로 무제한양적완화,신흥국의 통화강세로 환율방어수단으로서의 금리인하로 기대인플레심리상승으로 헤지수단과 투자로선 가장 수혜로 볼수있는 금은 오히려 하락하고 있습니다.

금선물분봉차트입니다.FOMC회의록에서 QE3,QE4조기종료실망감으로 급락후 미 고용지표발표후 출구전략기대약화로 급락해서 회복하는 모습입니다.

위에서 연준은 2015년까지 인플레는 2.0%로 안정적으로 보고 있는데.전세계적인 통화공급에도 불구하고 기대인플레가 안정적이라고 하는데 가능할지 의문입니다.예측기관으로서 가장 보수적인 중앙은행이라도 이해가가지않는부분인데요.

이게 가능하려면 통화완화정책을 지속해도 경제가 지지부진한 모습을 보여야만 가능하지 않을까요?

올해와 내후년까진 세계경제위기에서 벗어나기 힘들거이라 버냉키는 생각하는지....내로라하는 전문가들은 인플레헤지로 금을 매수하라 하는데...시장에선 금가격상승을 의심하고 있습니다.

연준의 조기출구잔략은 시기상조로 보이나,올해 강력한 글로벌경기상승으로 위의 지표들 각도가 높아져서 연준의 출구전략조기집행리스크로 금과 위험자산,위험통화들에게는 부담이 될수도 있지않겠나 생각해봅니다.

Comment (0)